四、2017年黄金价格走势预估

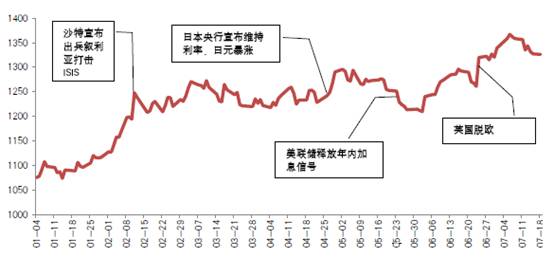

自2016年年初开始,黄金价格领先于整体大宗商品市场强劲反弹,从年初的1045美元/盎司一路上涨至2016年6月的1377.5美元/盎司,之后经历了长期横盘阶段,并在2016年4季度后出现回调。

货币环境预期的改变是引发此次金价调整的关键因素。从2016年7月开始,美元利率水平开始攀升,利率期限结构走扩,流动性边际条件发生变化。虽然9月份FOMC会议依然维持基本利率不变,但进入10月之后,欧洲央行的委员相继表态将坚守货币政策底线,欧央行将根据经济数据的情况结束QE。各国央行在G20会议后的行动表达了政策制定者引导利率体系上行的意愿,全球宽松减码预期的发酵是黄金价格剧烈调整的诱因。

2016年金价和主要风险事件

数据来源:Wind

随着本周3月份美联储议息会议上加息靴子落定,当前时点,我们对2017的黄金价格倾向于乐观。

首先,自2016年三季度以来,金价受困于美国长端利率上行而持续走低,背后亦反映出了对美国未来经济前景乐观和持续加息的预期。那么当下时点我们认为美国的实际利率继续上行的空间缩减。主要原因在于:(1)通胀预期逐步抬头,这主要因为产油国冻产协议和页岩油生产商自身的保价行为推高了原油的价格预期,另外商品价格自身由于2016年一季度低基数关系同比出现大幅上涨;(2)名义利率难以进一步剧烈上升,这主要因为特朗普上台效应逐步消退,其承诺的基建需求、减税政策对经济的利好刺激边际上遭遇更多质疑,美国长期经济前景承压,且高利率推高美元令特朗普政府反感,美联储未来的加息空间受到政策的掣肘。

其次,风险事件多发预期带来避险需求。美国主导的贸易摩擦正给全球经济带来巨大的风险;欧洲多国大选,会不会此外,受到通胀的挤压,欧洲、日本的货币政策边际从紧对美国企业的负债产生较大冲击,而美国企业资产或者利润端受到亚洲市场贸易冲击的影响和行政命令强制美国企业增加本土就业机会的行为,将从盈利和估值两个方面对创出历史新高的美股或对美国部分企业的信用债产生冲击。同时,这也将阶段性遏制甚至扭转美国长端利率上升的状态,而这无疑会对避险资产黄金的价格有利。

综上,在全球面临滞胀威胁的背景下,各国央行持续放水并不断增持黄金储备,需求端一直在放大,而黄金白银等贵金属终究供给有限,因而有理由在长期内看好黄金类资产的配置价值。虽然目前观测到的经济企稳和加息预期有可能降低黄金资产的相对收益,但相对于短期可能会出现小幅波折,黄金资产的长期配置价值才是当前市场需要关注的重点。预计2017年内有望突破1300美元,在1200-1380之间高位震荡。