二、黄金价格影响因素

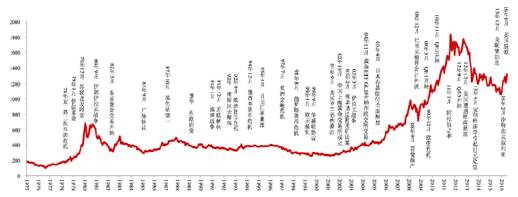

1975年,美国与欧佩克(OPEC)达成只以美元进行原油贸易的协定,美元逐步建立起以自身国力及原油为基础的信用货币机制,影响黄金价格的因素和机制变得错综复杂,金价的波动性也变得剧烈起来。

1975年以来COMEX金月度价格

资料来源:Wind

其中,影响黄金价格的因素大致有以下几个:美元指数和美元货币发行量、政治因素、央行活动、工业因素、消费因素、投资需求、开采成本等;对于非美元国家,还需考虑美元与本国货币汇率的变化。大量研究均发现,这些因素与金价之间基本没有确定的相关关系。而且,由于以上因素往往又互相作用,其对金价的影响愈难辨析。正因如此,对短期黄金价格预测的难度很大;中长期分析是我们可有所为之处。

这里为了满足实际分析需要,按照各因素影响的持久性可以分为通胀与货币发行,美元、股价和国债,供给-需求与生产因素,矿山交易四个方面”。

黄金价格影响因素

|

期限 |

因素 |

|

短期(数月) |

市场情绪、矿山交易 |

|

中期(1年左右) |

供需结构、生产成本 |

|

长期(1年-10年) |

美元、无风险利率、其他投资品 |

|

超长期(10年以上) |

通胀、货币发行 |

1.金价的超长期影响因子

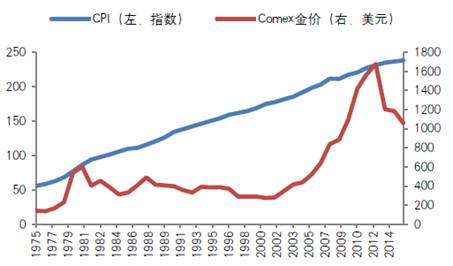

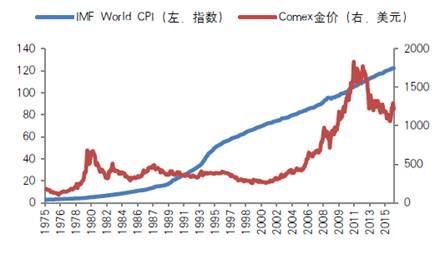

1970年代以来,通胀对金价的影响最为长期。通胀绝对值对黄金的影响远大于短期通胀水平的波动。黄金作为贵金属具有价格与通胀水平大致正相关的特点,通胀上升带动黄金价格同步上升。而正因为黄金具有抗通胀性,当通胀上升时,黄金需求量会明显增加,从而进一步推动金价上涨。美国和世界的通胀历史清晰地表明了这一判断。从1975年到2015年,美国和全球CPI分别上涨了4倍和40倍,金价上涨9倍,最高近12倍,金价的抗通胀能力显而易见。

长周期看,美国CPI和黄金价格正相关

数据来源:Wind

长周期看,全球CPI和黄金价格正相关

数据来源:Wind

货币供应量的增加不仅会引起通胀上升的预期,更会使得货币长期贬值。同时,货币发行量增加会加剧世界资本移动从而加大金融市场的波动性,这往往与金融危机、经济衰退等风险事件相关联。因此,货币发行量的长期增长可以推动黄金价格上涨。以美国M2数据为例,从1975年到2014年,货币存量增长11倍之多,黄金价格增长近9倍,其中2011年最高点时超过12倍。

2.金价的长期影响因子

美元对黄金价格的影响:第一,由于大宗商品多以美元计价,所以美元下跌黄金价格应该上涨;第二,虽然布雷顿森林体系已经解体,但美国仍是当今世界的超级大国,对全球经济金融的各个方面都有着较大影响,因此,美元仍是国际储备货币的重要构成,与黄金存在一定的替代关系,一旦美元价值下跌,可能会有资本流出美元市场转持黄金,需求增加引起价格上升。

美元指数和黄金价格

数据来源:Wind

作为投资品的黄金,人们看重的是其金融属性,对其做出买卖行为的方法之一就是比较黄金和其他投资品(股票、债券、商品、衍生品等)的风险调整后预期收益率。如果预计未来一段期间黄金投资的风险调整后收益率下行,或低于其他投资品的风险调整后收益率,那么黄金价格大概率会因抛售而下行;反之,当黄金投资的风险调整后收益率高于其他投资品类的,则其价格上行的概率因投资需求增加而变高。

3.金价的中期影响因子

黄金的供给主要来源于金矿生产和再生金,需求主要包括金饰、投资与保值、央行储备和工业需求。

与主要国家宏观经济政策、全球重要政治形势变动等宏观因素对黄金价格的影响相比,黄金生产行业的微观因素对黄金价格的影响比较微弱。随着人类社会生产力水平的提升,黄金的生产成本有下降趋势,从而整体意义上其商品属性略有下降,但投资保值等各类需求则更多带动黄金价格有上行的趋势。并且,消费需求的弹性明显小于投资需求,所以当黄金产量下降,较为刚性的消费需求会拉动金价上涨。综合而言,中期看,供、需分析对预测黄金价格有一定的有效性。

当然,其间黄金价格的波动对黄金的供需也会有影响。比如,从需求来看,投资需求和央行储备属于投资功能,金饰和工业需求属于消费功能。对于非刚性消费品而言,价格上升会引起需求下降;但对于投资品而言,价格并不明显影响需求,甚至还有“买涨不买跌”的现象;从供给来看,虽然黄金开采生产量难以快速变动,但金价的上升或下降也确实会在一定程度上影响黄金供给量和供给结构的滞后调整。

4.金价的短期影响因子

金价的周期性波动规律更多体现在长周期运行中,而在中短经济周期内只呈现出相对价格波动特征。短期来看,投资者情绪波动、矿山交易、资金流动和风险事件等都会对黄金价格带来影响。实际预估中需对其综合考虑。